Cher(e)s Clients,

Une réponse ministérielle en date du 30 mai 2019[1] vient de préciser les conséquences fiscales de l’ajout d’un souscripteur à un contrat d’assurance-vie non dénoué : tout est une question de casuistique. La novation est une opération ayant pour objet de …

Une réponse ministérielle en date du 30 mai 2019[1] vient de préciser les conséquences fiscales de l’ajout d’un souscripteur à un contrat d’assurance-vie non dénoué : tout est une question de casuistique.

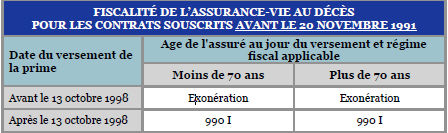

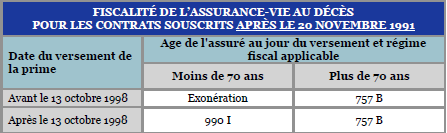

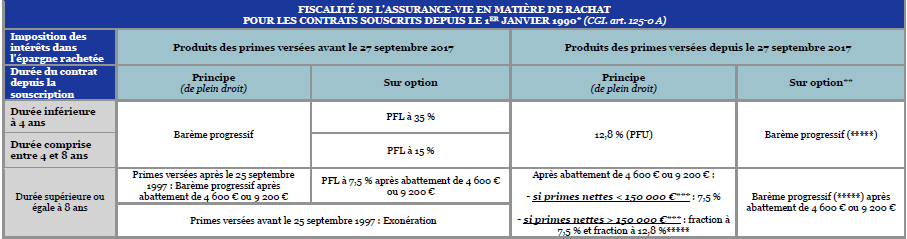

La novation est une opération ayant pour objet de substituer à une obligation existante, qu’elle éteint, une obligation nouvelle, qu’elle crée. La novation nécessite un élément intentionnel, l’intention certaine de nover. La question est ici de savoir si l’adjonction d’un souscripteur peut s’apparenter à une novation. Dans ce cas, l’opération aurait des conséquences sur la date d’antériorité du contrat, élément essentiel pour déterminer la fiscalité applicable, tant du point de vue de la taxation du revenu que de celle de la transmission. [2]

La transformation du contrat à souscripteur unique en contrat à souscription conjointe pourrait constituer une modification de l’économie du contrat et ainsi redéfinir la date de souscription prise en compte pour déterminer le régime fiscal applicable.

Dans un arrêt du 19 mars 2015[3], la première chambre civile de la Cour de cassation a précisé qu’une telle modification n’entraînait pas, seule, novation du contrat.

Dans le cas particulier de l’assurance-vie, la souscription complémentaire ne se substituerait pas à la souscription initiale, elle pourrait s’y ajouter sans intention de l’éteindre ; la novation ne serait donc pas constituée.

La réponse apportée par la Cour de cassation était toutefois purement civile et opposée à l’analyse de l’Administration fiscale[4]. De plus, il s’agissait d’une réponse à un cas d’espèce précis qui ne pouvait être généralisé.

Dès lors, un parlementaire s’est adressé au ministre de l’Action et des Comptes Publics afin de savoir quelles étaient les conséquences fiscales à tirer de cet arrêt. La question était de savoir si l’adjonction du conjoint permettait de conserver l’antériorité fiscale du contrat.

Dans sa réponse en date du 30 mai 2019, le ministre de l’Economie et des Finances affirme qu’il s’agit d’une question de fait devant être appréciée notamment au regard des stipulations du contrat en cause, de la volonté des parties, des dates de souscription et de la situation et de l’espérance de vie de chacun des assurés lors de la co-souscription.

La co-souscription est en effet susceptible, lorsqu’elle conduit de manière prévisible, à substituer à l’assuré un nouvel assuré unique (décès probable du souscripteur initial dans un futur proche) d’emporter un changement de créancier de l’obligation pesant sur l’assureur et de modifier ainsi l’économie du contrat.

Dès lors, la régularité d’une souscription conjointe à cet égard doit être appréciée au cas par cas au vu des circonstances de fait de l’espèce et notamment de l’auteur des versements et des éventuels rachats effectués par le nouvel assuré.

En tout état de cause, il est probable que les compagnies d’assurance soient réticentes à réaliser de telles adjonctions au vu du risque fiscal encouru.

________________

Toute l’équipe de NOVALFI reste à votre disposition pour vous conseiller et vous accompagner dans la gestion de votre patrimoine professionnel et personnel.

Le Service Ingénierie Patrimoniale

[1] Réponse ministérielle du 30 mai 2019 n°1398, publiée au JO du Sénat

[3] Cass. 1re civ., 19 mars 2015, n°13-28.776

[4] Réponse à question écrite du n°37181, publiée au JOF AN du 6 mars 2000